Pracownicze Plany Kapitałowe (PPK) to system długoterminowego oszczędzania, który został wprowadzony w Polsce w 2019 roku. Celem PPK jest umożliwienie pracownikom gromadzenia oszczędności na emeryturę przy wsparciu pracodawców oraz państwa. Uczestnictwo w PPK jest dobrowolne dla pracowników, natomiast pracodawcy mają obowiązek oferować ten program swoim pracownikom.

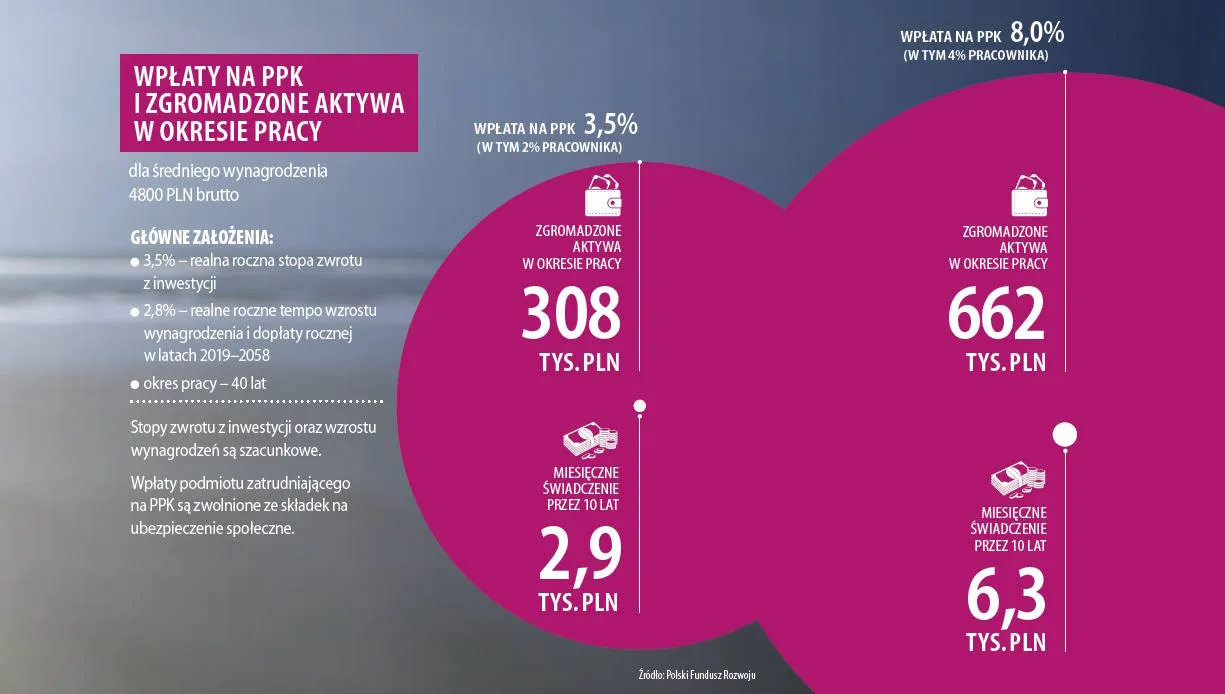

W ramach PPK, pracownicy dokonują regularnych wpłat na swoje indywidualne konta, a pracodawcy również wpłacają środki. Dodatkowo, uczestnicy otrzymują jednorazową wpłatę powitalną oraz coroczne dopłaty od państwa. Środki zgromadzone w PPK są inwestowane w fundusze zdefiniowanej daty, które dostosowują swoją strategię inwestycyjną do wieku uczestnika.

Uczestnictwo w PPK przynosi szereg korzyści, takich jak systematyczne oszczędzanie na emeryturę, wsparcie finansowe od pracodawcy i państwa, możliwość dziedziczenia zgromadzonych środków oraz dostosowanie inwestycji do wieku uczestnika. PPK stanowi istotny element polskiego systemu zabezpieczenia emerytalnego, umożliwiając budowanie prywatnych oszczędności na przyszłość.

Kluczowe informacje:- PPK to system długoterminowego oszczędzania na emeryturę

- Uczestnictwo jest dobrowolne dla pracowników, ale obowiązkowe dla pracodawców

- Pracownicy i pracodawcy dokonują regularnych wpłat, a państwo dopłaca

- Środki są inwestowane w fundusze zdefiniowanej daty

- PPK przynosi wiele korzyści, takich jak systematyczne oszczędzanie i wsparcie finansowe

- PPK jest istotnym elementem polskiego systemu emerytalnego

- PPK to ważne narzędzie do budowania prywatnych oszczędności emerytalnych w Polsce

- Program ten łączy wysiłki pracowników, pracodawców i państwa, aby zapewnić godną przyszłość na emeryturze

- Korzyści płynące z uczestnictwa w PPK sprawiają, że warto rozważyć dołączenie do tego systemu

Pracownicze Plany Kapitałowe (PPK) - Przegląd Dostępnych Funduszy Inwestycyjnych

Pracownicze Plany Kapitałowe (PPK) to nowy system długoterminowego oszczędzania na emeryturę, który został wprowadzony w Polsce w 2019 roku. Głównym celem PPK jest umożliwienie pracownikom gromadzenia oszczędności emerytalnych przy wsparciu pracodawców i państwa. Uczestnictwo w PPK jest dobrowolne dla pracowników, ale obowiązkowe dla pracodawców, którzy muszą oferować ten program swoim pracownikom.Dostępne Fundusze PPK

W ramach PPK uczestnicy mogą inwestować swoje środki w różne fundusze inwestycyjne. Najczęściej są to fundusze zdefiniowanej daty, których strategia inwestycyjna jest dostosowywana do wieku uczestnika. Oto przykłady funduszy PPK dostępnych na rynku:

- Skarbiec PPK 2065 - Fundusz przeznaczony dla osób, które planują przejść na emeryturę około 2065 roku. Ma on bardziej agresywny profil ryzyka, koncentrując się na długoterminowym wzroście wartości.

- Skarbiec PPK 2050 - Fundusz dla osób, które planują emeryturę około 2050 roku. Łączy w sobie elementy wzrostu i stabilności, stopniowo stając się bardziej konserwatywny w miarę zbliżania się do daty docelowej.

- Skarbiec PPK 2045 - Fundusz dla osób, które planują emeryturę około 2045 roku. Ma on bardziej zrównoważoną strategię inwestycyjną, ukierunkowaną na osiągnięcie stabilnego wzrostu.

Czytaj więcej: Kiedy pracodawca może nie wypłacić funduszu socjalnego ZFŚS - zasady i obowiązki informacyjne

Zarządzanie Funduszami PPK

Fundusze PPK są zarządzane przez różne instytucje finansowe, takie jak towarzystwa funduszy inwestycyjnych oraz powszechne towarzystwa emerytalne, które mają umowy z Polskim Funduszem Rozwoju (PFR). Każda z tych instytucji oferuje swoją własną gamę funduszy PPK, dostosowanych do różnych horyzontów inwestycyjnych i profili ryzyka.

Porównanie Funduszy PPK

Wybór odpowiedniego funduszu PPK jest kluczowy dla osiągnięcia oczekiwanych celów emerytalnych. Przy porównywaniu funduszy PPK warto zwrócić uwagę na następujące czynniki:

- Profil ryzyka - od bardziej agresywnych do bardziej konserwatywnych

- Strategia inwestycyjna - od zorientowanej na wzrost do zorientowanej na stabilność

- Dopasowanie do horyzontu inwestycyjnego - fundusze zdefiniowanej daty

- Opłaty i koszty - różnią się między funduszami

- Wyniki historyczne - informują o potencjalnym zysku

Dokonując świadomego wyboru funduszu PPK, można lepiej dostosować inwestycję do własnych potrzeb i preferencji związanych z emeryturą.

Podsumowanie

Pracownicze Plany Kapitałowe (PPK) to kompleksowy system oszczędzania na emeryturę, który umożliwia gromadzenie środków przy wsparciu pracodawców i państwa. Kluczową rolę w tym systemie odgrywają fundusze inwestycyjne PPK, które różnią się profilem ryzyka, strategią inwestycyjną i dopasowaniem do indywidualnych horyzontów emerytalnych. Dokonanie świadomego wyboru odpowiedniego funduszu PPK może znacząco wpłynąć na wysokość przyszłych świadczeń emerytalnych.

Kluczowe informacje:

- PPK to system długoterminowego oszczędzania na emeryturę z udziałem pracodawców i państwa

- Dostępne są różne fundusze inwestycyjne PPK, w tym fundusze zdefiniowanej daty

- Fundusze PPK różnią się profilem ryzyka, strategią inwestycyjną i dopasowaniem do wieku uczestników

- Przy wyborze funduszu PPK warto zwrócić uwagę na profil ryzyka, strategię, koszty i wyniki historyczne

- Świadomy wybór funduszu PPK może znacząco wpłynąć na wysokość przyszłej emerytury

Dlaczego Warto Wybrać Odpowiedni Fundusz PPK?

Wybór odpowiedniego funduszu PPK może znacząco wpłynąć na wysokość przyszłych świadczeń emerytalnych. Bardziej agresywne fundusze PPK koncentrują się na długoterminowym wzroście, podczas gdy fundusze konserwatywne zapewniają większą stabilność. Fundusze zdefiniowanej daty dostosowują strategię inwestycyjną do wieku uczestnika, stając się stopniowo ostrożniejsze.

Porównując fundusze PPK, warto zwrócić uwagę na takie czynniki, jak profil ryzyka, strategia inwestycyjna, koszty, a także wyniki historyczne. Świadome dopasowanie funduszu PPK do własnych preferencji i celów emerytalnych może okazać się kluczowe dla osiągnięcia satysfakcjonujących rezultatów w długiej perspektywie.

Inwestowanie w Pracownicze Plany Kapitałowe to długoterminowa strategia budowania dodatkowych oszczędności na emeryturę. Odpowiedni wybór funduszu PPK stanowi ważny krok w celu zapewnienia sobie stabilnej i godnej przyszłości po zakończeniu aktywności zawodowej.