- Rentowność obligacji zależy od bieżącej ceny rynkowej oraz rocznego kuponu.

- Bieżąca rentowność to stosunek rocznych odsetek do ceny obligacji.

- Yield to Maturity (YTM) uwzględnia zarówno odsetki, jak i zysk z kapitału.

- Unikaj błędów, takich jak pomijanie kosztów transakcyjnych czy niewłaściwa interpretacja wyników.

- Prawidłowe obliczenia rentowności są kluczowe dla podejmowania świadomych decyzji inwestycyjnych.

Czym jest rentowność obligacji i dlaczego jest ważna

Rentowność obligacji to wskaźnik, który pokazuje, jaki zysk można osiągnąć z inwestycji w ten instrument finansowy. Jest to kluczowy parametr dla każdego inwestora, ponieważ pozwala ocenić, czy dana obligacja jest opłacalna. Jak obliczyć rentowność obligacji to pytanie, które często pojawia się wśród osób rozpoczynających przygodę z inwestowaniem.Dlaczego rentowność jest tak istotna? Przede wszystkim pomaga porównać różne obligacje i wybrać tę, która przyniesie największy zysk. Dzięki temu inwestor może lepiej zarządzać swoim portfelem i minimalizować ryzyko strat. Warto pamiętać, że rentowność zależy od wielu czynników, takich jak cena obligacji, stopa kuponowa czy czas do zapadalności.

Jak obliczyć bieżącą rentowność obligacji – krok po kroku

Bieżąca rentowność to jedna z najprostszych metod oceny opłacalności obligacji. Pokazuje, jaki procent zysku można osiągnąć z rocznych odsetek w stosunku do bieżącej ceny obligacji. Aby ją obliczyć, potrzebujesz dwóch danych: rocznej wypłaty odsetek (kuponu) oraz ceny rynkowej obligacji.

Wzór na bieżącą rentowność wygląda następująco: Bieżąca rentowność = (Roczny kupon / Bieżąca cena obligacji) * 100%. Na przykład, jeśli obligacja ma roczny kupon w wysokości 50 zł, a jej cena rynkowa wynosi 1000 zł, bieżąca rentowność to 5%. To proste obliczenie pozwala szybko ocenić, czy inwestycja jest atrakcyjna.

Pamiętaj, że bieżąca rentowność nie uwzględnia zysku z kapitału, który może pojawić się przy odsprzedaży obligacji. Dlatego warto rozważyć również inne metody, takie jak Yield to Maturity (YTM), które dają pełniejszy obraz opłacalności inwestycji.

Wzór na bieżącą rentowność i praktyczne zastosowanie

Wzór na bieżącą rentowność jest prosty, ale jego zastosowanie wymaga uwzględnienia kilku ważnych elementów. Przede wszystkim, musisz znać dokładną wartość rocznego kuponu oraz aktualną cenę obligacji. Te dane są kluczowe dla prawidłowego obliczenia rentowności.

W praktyce, obliczenie bieżącej rentowności pomaga porównać różne obligacje pod kątem ich opłacalności. Na przykład, jeśli masz do wyboru dwie obligacje – jedną z kuponem 40 zł i ceną 800 zł, a drugą z kuponem 60 zł i ceną 1200 zł – obliczenie rentowności pokaże, która z nich jest bardziej atrakcyjna. W tym przypadku pierwsza obligacja ma rentowność 5%, a druga 5%, co oznacza, że obie są równie opłacalne.

| Typ obligacji | Bieżąca rentowność |

| Obligacje skarbowe | 4-5% |

| Obligacje korporacyjne | 6-8% |

Czytaj więcej: Jak księgować fundusz alimentacyjny zgodnie z przepisami prawa?

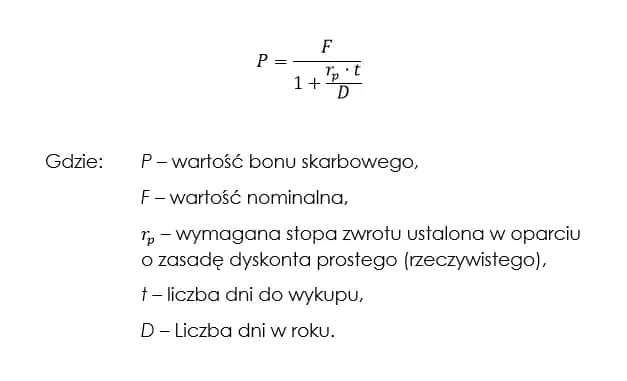

Yield to Maturity (YTM) – jak obliczyć rentowność do zapadalności

Yield to Maturity (YTM) to bardziej zaawansowany wskaźnik rentowności obligacji. W przeciwieństwie do bieżącej rentowności, YTM uwzględnia nie tylko odsetki, ale także zysk z kapitału, który można osiągnąć, trzymając obligację do terminu zapadalności. Jak obliczyć rentowność obligacji przy użyciu YTM? To wymaga nieco więcej pracy, ale daje pełniejszy obraz opłacalności inwestycji.

YTM oblicza się, biorąc pod uwagę bieżącą cenę obligacji, wartość nominalną, stopę kuponową oraz czas do zapadalności. Wzór jest bardziej skomplikowany niż w przypadku bieżącej rentowności, ale można go uprościć, korzystając z kalkulatorów finansowych lub arkuszy kalkulacyjnych. Na przykład, jeśli obligacja kosztuje 950 zł, ma wartość nominalną 1000 zł, roczny kupon 50 zł i 5 lat do zapadalności, YTM wyniesie około 6%.

Dlaczego YTM jest tak ważny? Ponieważ pokazuje rzeczywisty zysk, jaki można osiągnąć, uwzględniając zarówno odsetki, jak i ewentualny zysk z kapitału. To sprawia, że YTM jest bardziej miarodajnym wskaźnikiem niż bieżąca rentowność, szczególnie dla inwestorów długoterminowych.

Czynniki wpływające na YTM i ich znaczenie dla inwestora

Na wartość YTM wpływają trzy główne czynniki: cena obligacji, stopa kuponowa oraz czas do zapadalności. Każdy z nich może znacząco zmienić wynik obliczeń. Na przykład, im niższa cena obligacji, tym wyższy YTM, ponieważ inwestor może liczyć na większy zysk z kapitału.

Stopa kuponowa również odgrywa kluczową rolę. Obligacje z wyższą stopą kuponową zazwyczaj mają niższy YTM, ponieważ większość zysku pochodzi z odsetek. Z kolei czas do zapadalności wpływa na to, jak szybko inwestor może odzyskać kapitał. Im krótszy czas, tym mniejsze ryzyko i zazwyczaj niższy YTM.

Jak interpretować wyniki rentowności obligacji

Interpretacja wyników rentowności obligacji wymaga zrozumienia, co oznaczają poszczególne wskaźniki. Bieżąca rentowność pokazuje krótkoterminowy zysk z odsetek, podczas gdy YTM daje pełniejszy obraz, uwzględniając również zysk z kapitału. Jak obliczyć rentowność obligacji to tylko pierwszy krok – ważne jest, aby wiedzieć, jak wykorzystać te informacje w praktyce.

Wyniki rentowności pomagają porównać różne obligacje i wybrać tę, która najlepiej odpowiada Twoim celom inwestycyjnym. Na przykład, jeśli szukasz stabilnego źródła dochodu, możesz wybrać obligacje z wyższą bieżącą rentownością. Jeśli jednak planujesz długoterminową inwestycję, YTM będzie bardziej miarodajnym wskaźnikiem.

- Nie uwzględnianie kosztów transakcyjnych w obliczeniach.

- Pomijanie podatków, które mogą znacząco wpłynąć na zysk.

- Błędne założenie, że wyższa rentowność zawsze oznacza lepszą inwestycję.

- Niewłaściwe interpretowanie YTM w przypadku obligacji o zmiennej stopie kuponowej.

- Ignorowanie ryzyka związanego z emitentem obligacji.

| Scenariusz | YTM |

| Obligacja z kuponem 5%, cena 950 zł, 5 lat do zapadalności | 6% |

| Obligacja z kuponem 4%, cena 900 zł, 10 lat do zapadalności | 5,5% |

Dlaczego YTM jest kluczowy dla długoterminowych inwestycji

W artykule podkreśliliśmy, że Yield to Maturity (YTM) to najbardziej kompleksowy wskaźnik rentowności obligacji. W przeciwieństwie do bieżącej rentowności, YTM uwzględnia nie tylko odsetki, ale także zysk z kapitału, co jest szczególnie ważne dla inwestorów długoterminowych. Przykład obliczeń pokazał, że YTM może wynosić 6% dla obligacji o cenie 950 zł i wartości nominalnej 1000 zł, co daje pełniejszy obraz opłacalności inwestycji.

Omówiliśmy również czynniki wpływające na YTM, takie jak cena obligacji, stopa kuponowa i czas do zapadalności. Na przykład, im niższa cena obligacji, tym wyższy YTM, co może przyciągać inwestorów szukających większego zysku. Wskazaliśmy również, że YTM zakłada reinwestycję odsetek, co w praktyce może być trudne do osiągnięcia, ale nadal stanowi ważny punkt odniesienia.

Podsumowując, YTM jest niezbędny do podejmowania świadomych decyzji inwestycyjnych, szczególnie gdy planujemy długoterminowe inwestycje. Dzięki niemu możemy lepiej porównywać różne obligacje i wybierać te, które najlepiej odpowiadają naszym celom finansowym.